Sieben Warnsignale vor dem Platzen der Spekulationsblase

Aktien, Zinsen / Finanzsystem / Bankensektor /Spekulationsblase, Boerse, Aktienmärkte, Kurse / Quelle: Pixabay, lizenzfreie Bilder, open library: geralt; https://pixabay.com/de/illustrations/b%C3%B6rse-weltwirtschaft-aufschwung-4785080/

Aktien, Zinsen / Finanzsystem / Bankensektor /Spekulationsblase, Boerse, Aktienmärkte, Kurse / Quelle: Pixabay, lizenzfreie Bilder, open library: geralt; https://pixabay.com/de/illustrations/b%C3%B6rse-weltwirtschaft-aufschwung-4785080/

Es ist wahrlich schwer, in diesen Zeiten Geld sicher anzulegen. Wer an die Börse geht, sollte die sieben Warnsignale vor dem Platzen der Spekulationsblase kennen.

Die fundamentale Überbewertung des US-Aktienmarktes hat längst alle Rekorde gebrochen. Sie ist höher als am Top des Jahres 2000 und höher als 1929. Es gibt also keinen Zweifel mehr, dass wir es hier mit der größten Spekulationsblase aller Zeiten zu tun haben.

Diese Feststellung gilt umso mehr, da sich die Anleihenmärkte und die Immobilienmärkte ebenfalls in einer Spekulationsblase befinden. Im Unterschied zu 2007 ist dieses Mal auch der deutsche Immobilienmarkt betroffen. Das schreibt sogar die Bundesbank. Immerhin machen Immobilienkredite rund 70 Prozent der gesamten Kreditvergabe an inländische Unternehmen und Privatpersonen aus. Welche Risiken hier bestehen, brauche ich Ihnen nicht zu erklären.

Ein überbewerteter Markt kann lange überbewertet bleiben

Inhaltsverzeichnis

Viele meiner Kritiker sagen jetzt: „Was wollen Sie? Die Märkte steigen doch, Überwertung hin oder her“. Das ist vollkommen richtig, ein überbewerteter Markt kann lange überbewertet bleiben und – wie in den vergangenen Monaten geschehen – sogar neue historische Rekorde aufstellen.

Und das Ausmaß der Überbewertung gibt uns auch nur einen kleinen Eindruck davon, wie hoch die Risiken sind, aber keine Hinweise darauf, wann die Party wirklich zu Ende geht. Dazu bedarf es anderer Indikatoren, die uns die Finanzmarktgeschichte lehrt:

Sieben Warnsignale vor dem Platzen einer Spekulationsblase

- Der Glaube an den nicht enden wollenden Kursanstieg: Die betroffenen Märkte steigen bereits über einen längeren Zeitraum mehr oder weniger stark an. Erinnerungen an verlustbringende Zeiten sind komplett in Vergessenheit geraten. Die Mentalität „Buy high, sell higher“ („Kaufe teuer, verkaufe teurer“) beginnt sich zu etablieren.

- Innovative Vorreiter: Wichtig ist es nun, dass etwas Neues auf den Markt kommt, an dem sich die Fantasie der Anleger entzündet. Das können neue Produkte und Technologien sein, aber auch neue Fertigungstechniken – oder Kryptowährungen.

- Neue Anlegerschichten besteigen den Ring: Diese Innovationen und der stetige Kursanstieg locken Anleger auf die Finanzmärkte, die keinerlei Börsenwissen haben und nur das schnelle Geld sehen. Diesen Spekulanten fehlt jegliche Erfahrung mit Kurseinbrüchen. Sie denken, dass es immer weiter aufwärts geht.

- Spekulieren auf Kredit: Diesen neuen Anlegerschichten fehlt nicht nur das Wissen, sondern häufig auch das Geld. Sie nehmen Kredite auf. Was soll schon passieren? Diese hohe Risikobereitschaft bleibt nicht auf die neuen Anlegerschichten begrenzt, jetzt will fast jeder etwas vom Kuchen abhaben. Ganz aktuell ist diese Spekulationskennzahl übrigens auf einen neuen Rekord von 3,4% des Bruttoinlandsprodukts gestiegen – und mit ihr die Welle von Zwangsverkäufen, die unweigerlich ausgelöst werden, wenn es an der Börse das nächste Mal bergab gehen wird.

- „Dieses Mal ist alles anders„: Charakteristisch für Spekulationsblasen ist das Eintreten eines sich selbst verstärkenden Booms. Es kommt zu Kursanstiegen, die jeder Grundlage entbehren. Nach dem Motto „Dieses Mal ist alles anders“ werden Zweifel weggewischt.

- Neue Finanzprodukte werden zum Leben erweckt und Betrüger betreten die Bühne: Jetzt will jeder etwas vom Kuchen abhaben. Finanzinstitute entwickeln neue Finanzprodukte, um noch mehr Geld abzuschöpfen. Der Boom, der sprudelnde Gewinne verspricht, zieht Schwindler und Betrüger an. Erst nach dem Platzen der Spekulationsblase kommt deren Handeln ans Tageslicht. Ein regulatorisches Einschreiten seitens der Zentralbankbürokraten oder anderer Institutionen bleibt aus. Im Gegenteil, oft heizen sie die Blase noch an.

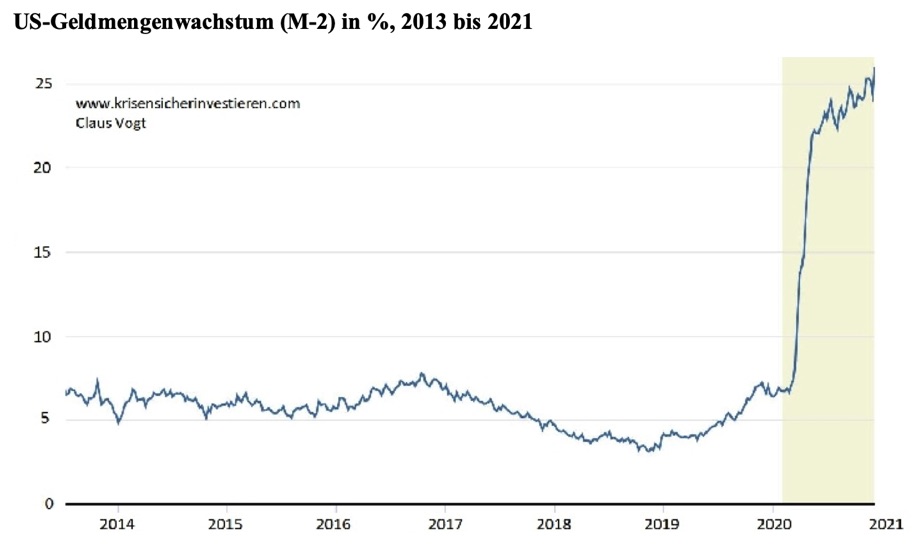

- Überreichliche Liquiditätsversorgung: Spekulationsblasen können sich ohne Geld- und Kreditmengensteigerungen nicht entwickeln. Hinter jeder historisch dokumentierten Spekulationsblase findet man eine Geld- und Kreditquelle, die die spekulative Preistreiberei erst ermöglichte. Geld- und Kreditmengenwachstum ist die Voraussetzung aller Spekulationsblasen. Ohne diese Voraussetzung wären die in Punkt eins bis sechs genannten Merkmale hinfällig.

Fazit: In den vergangenen Monaten haben alle 7 Warnhinweise Extremwerte erreicht und sogar neue Rekorde aufgestellt.

Wann die Spekulationsblase platzt

„Wir befinden uns aktuell irgendwo zwischen Juli 1999 und Februar 2000“

Jeremy Graham

Jeremy Grantham, der nach Warren Buffett wohl bekannteste Value-Investor Amerikas, hat sich ebenso wie Roland Leuschel und ich ausgiebig mit Spekulationsblasen befasst. Seinen Analysen zufolge befinden wir uns – verglichen mit der Technologieblase, die im März 2000 ihren Höhepunkt erreichte – irgendwo zwischen Juli 1999 und Februar 2000. „Das heißt“, so Grantham, „die Blase kann jeden Moment platzen, da sie alle dafür notwendigen Bedingungen erfüllt hat, aber sie könnte auch noch ein paar Monate länger nach oben stürmen.“

All das muss Sie jedoch nicht sorgen, im Gegenteil. Denn ganz wie im Jahr 2000 gibt es auch heute ein paar Sektoren, die nicht von der Spekulationsblase erfasst wurden und attraktiv bewertet sind. Dazu gehören beispielsweise der Edelmetallsektor und der klassische Energiesektor.

Im Unterschied zum allgemeinen Aktienmarkt befinden sich in diesen Sektoren Aktien, die ein sehr gutes Chance-Risiko-Verhältnis bieten. So zeigt der klassische Energiesektor alle Zeichen, die charakteristisch sind für die Endphase einer langen, schweren Baisse bzw. den Beginn einer neuen starken Hausse.

Bitcoin ist Spekulation pur

Den Gipfel der Spekulation bildete im Jahr 2000 der Neue Markt, an dem die Aktien offensichtlich wertloser Unternehmen scheinbar unaufhaltsam stiegen. Die Verblendung war so groß, dass es kaum noch möglich war, mit Neue Markt-Spekulanten ein rationales Gespräch über die tatsächlichen Geschäftsaussichten ihrer absurd bewerteten Börsenlieblinge zu führen. Zu groß war ihr Glaube an das ökonomisch Unmögliche, der durch die phantastischen Kursgewinne genährt wurde, die dieses Marktsegment bereits gesehen hatte.

Die gleiche Rolle wie damals der Neue Markt spielen in der aktuellen Spekulationsblase Bitcoin und andere Kryptowährungen. Einen großen Unterschied zu damals gibt es allerdings: Kryptowährungen geben erst gar nicht vor, ein Geschäftsmodell zu sein, über das man diskutieren könnte. Sie sind lupenreine Spekulationsobjekte, die reinsten, die der Mensch bisher erfunden hat. Sie dienen einzig und allein dem Zweck der Spekulation.

Tesla scheint auch aus dem Holz der Hoffnung geschnitzt worden zu sein. Völlig irre, wen man den Börsenwert und den Umsatz zwischen 2013 und 2020 vergleicht. Prof. Indra sagt einen Käuferstreik bei E-Autos voraus.

Beim Bitcoin braucht blos jemand den Stecker zu ziehen.

Ich habe da eine keine kritische Anmerkung. Bei der ersten, bekannten Spekulationsblase der Tulpomanie waren Investitionen auf Kredit noch recht selten. Es war ja genug (geerbtes?) Geld da. Bei Geld- und Kreditmengenausweitungen reicht bereits eines von beiden um eine Blase aufzupumpen. Daher wäre die Formulierung „Geld- und/oder Kreditmengenausweitung“ in meinen Augen besser. Beides zusammen ist natürlich sehr viel sicherer.

Hallo Uwe, ja, an die tulpenreine Spekulationsblase (sorry für das Wortspiel) musste ich auch zuerst denken. Es gibt übrigens eine Hypothese, die sich Greater Fool nennt. Danach gibt es am Markt (fast) immer jemanden, der bereit ist in einer Blase einen noch höheren Preis zu zahlen.

Die Pleitewelle rollt an. Die Kleinen gehen krachen und die Großen übernehmen den ganzen Markt allein. Natürlich reiner Zufall. Hat nichts mit nichts zu tun, wenn am Ende der Lockdownpolitik nur noch jene am Markt existieren, die groß genug sind, um sich Lobbyisten und Politiker zu kaufen. Dazu ein Zitat von Warren Buffet: „Es herrscht Klassenkrieg, richtig, aber es ist meine Klasse, die Klasse der Reichen, die Krieg führt, und wir gewinnen.“ Buffet ist kein Kommunist. Seine „Klassen“ teilen sich nicht marxistisch-philosophisch sondern nach Kontostand und Konkurrenzkraft. Für die Klasse der Reichen sind nicht die Arbeiter der Gegner, sondern der… Read more »

ch kann den Wert eines Bitcoin nicht nachvollziehen. Bitcoin ist nur ein digitaler Code, den man einer Person zuordnen und übertragen kann und der künstlich limitiert ist. Man kann ihn nicht sehen, anfassen, messen oder wiegen, es ist Nichts, ohne Strom ist seine Existenz nicht nachweisbar. Hinter Fiatgeld steht die Wirtschaftskraft der entsprechenden Nation, hinter Bitcoin nur der Glaube, das man später mehr Fiatgeld für den Bitcoin bekommt als man bezahlt hat. Die Technologie ist sicher nützlich, aber die kauft der Bitcoin-Besitzer nicht, nur einen digitalen Code, der mit dem Verfahren erzeugt wurde. Glaubt jemand wirklich, die großen Notenbanken und… Read more »

[…] neue Rekorde aufgestellt wie zahlreiche Kennzahlen zur Messung spekulativer Übertreibungen. Die Überbewertung habe ich an dieser Stelle bereits ausführlich […]

[…] 1989, die US- und zahlreiche andere Börsen 2000 sowie der US-Immobilienmarkt 2007. Die aktuelle Spekulationsblase an den US-Aktienmärkten, die von einer neuen Immobilienblase und einer gigantischen Anleihenblase […]