Die Börse tanzt auf dem Vulkan

Aktienkurse / Kreditfinanzierte Aktienspekulation / Spekulationsblase / New York Stock Exchange Boerse / Kuenstliche Intelligenz / Quelle: Pixabay, lizenzfreie Bilder, open library: https://pixabay.com/de/photos/b%C3%B6rse-handelssaal-new-york-738671/

Aktienkurse / Kreditfinanzierte Aktienspekulation / Spekulationsblase / New York Stock Exchange Boerse / Kuenstliche Intelligenz / Quelle: Pixabay, lizenzfreie Bilder, open library: https://pixabay.com/de/photos/b%C3%B6rse-handelssaal-new-york-738671/

Die aktuelle Spekulationsblase an den US-Börsen stellt alle historischen Rekorde weit in den Schatten. Es ist höchste Zeit, sich in Sicherheit zu bringen.

Die vier größten Spekulationsblasen waren die US-Börse 1929, die japanische Börse 1989, die US- und zahlreiche andere Börsen 2000 sowie der US-Immobilienmarkt 2007. Die aktuelle Spekulationsblase an den US-Aktienmärkten, die von einer neuen Immobilienblase und einer gigantischen Anleihenblase begleitet wird, stellt diese historischen Rekordhalter weit in den Schatten.

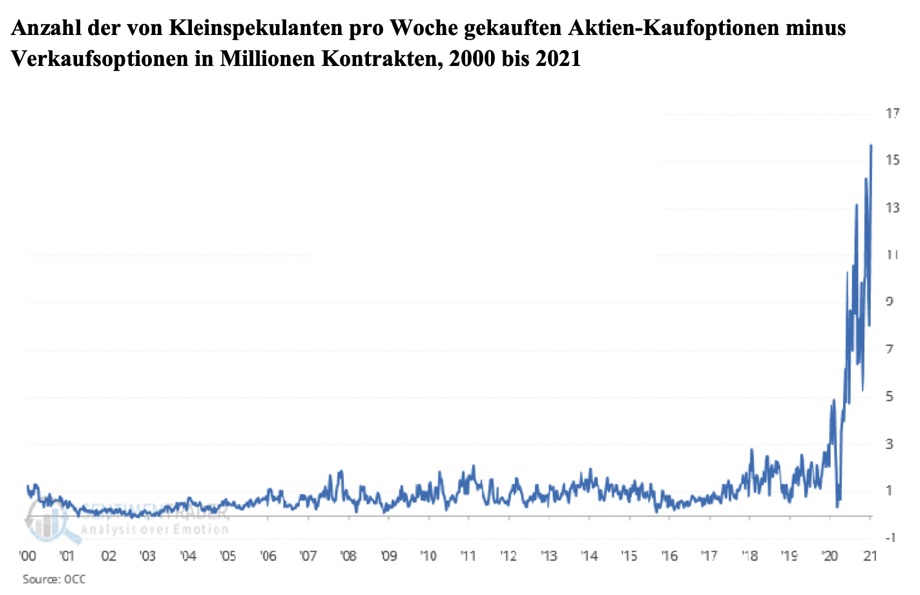

Beispielhaft erkennen Sie das auf dem folgenden Chart. Er zeigt die pro Woche von US-Kleinspekulanten gekauften Aktien-Kaufoptionen minus Verkaufsoptionen in Millionen Kontrakten. Als Kleinspekulanten kategorisiert die US-Terminbörse, die diese Zahlen erhebt, Käufe von bis zu 10 Kontrakten.

Diese Blase an den Börsen platzt mit verheerenden Folgen

Die Finanzgeschichte lehrt einen klaren Zusammenhang zwischen Spekulationsblasen und den unangenehmen Folgen ihres Platzens: Je größer die Blase ist, desto heftiger fallen Baisse und Rezession aus, die unweigerlich auf ihr Platzen folgen.

Dafür gibt es einen guten Grund. Spekulationsblasen führen an den Finanzmärkten zu absurden fundamentalen Bewertungen und extrem spekulativem bzw. riskantem Anlegerverhalten; parallel dazu entstehen in der Realwirtschaft Ungleichgewichte und Fehlentwicklungen, die anschließend in Form einer Rezession oder Depression bereinigt werden. Je größer die Blase ist und je länger sie anhält, desto größer werden die realwirtschaftlichen Fehlentwicklungen.

Die aktuelle Spekulationsblase übertrifft nun alles bisher Dagewesene deutlich und geht viel mehr in die Breite als im Jahr 2000. Deshalb gibt es nur sehr wenige Sektoren, die nicht erfasst wurden und eine attraktive fundamentale Bewertung aufweisen.

Noch ist kein Crash-Muster erkennbar

Das Geschehen an der Wall Street gleicht einem Tanz auf dem Vulkan. Es ist alles vorhanden, was die Finanzgeschichte aus der Endphase großer Spekulationsblasen berichtet: extreme Überbewertung, rekordhohes Spekulieren auf Kredit, Umsatzrekorde an den hochriskanten Optionsmärkten, ein Neuemissionsboom, der sogar den Irrsinn des Jahres 2000 (Stichwort „Neuer Markt in Deutschland“) überboten hat, und vieles mehr.

Ein typisches Crash-Muster oder eine Topformation sind allerdings noch nicht erkennbar. Wie die größten Börsencrashs – 1929 oder 1987 – beweisen, kann sich das jedoch sehr schnell ändern, das heißt im Lauf weniger Wochen.

Da die Politik des billigen Geldes und der massenhaften Geldschöpfung weiterhin betrieben werden dürfte, sehe ich trotz der von Herrn Vogt genannten Kennzahlen auch für die nahe Zukunft kein Crashszenario. Wohlgemerkt: für die nahe Zukunft. Denn dies ist ja eben der Unterschied zu früher: Geld ist gegenwärtig keine Mangelware mehr. (Verdient es überhaupt die Bezeichnung „Geld“? Eine veränderte Situation dürfte aber dann eintreten, wenn wir ins Stadium einer galoppierenden Inflation kommen. Nach Markus Krall nähern wir uns ja schon dem Punkt, an dem es kritisch wird (Stichwort: Aufbrauch des Seignioragekapitals) und die inflationären Tendenzen dann nicht mehr kontrollierbar seien werden.… Read more »

Wie man eigentlich sehen kann, muss die gigantische Geldschwemme von FED und EZB ja irgendwohin. Und wo ist es am leichtesten unterzubringen, noch dazu mit Hoffnung auf Renditen ? Im Casino, LOTTO, TOTO und anderen Glücksspielen. Natürlich wären Immobilien, Wald, Land und Grund aktraktiv, aber dort steigen die Preise auch täglich und damit kauft man sich eventuell auch Arbeit. Bei Aktien, etc. sitzt man nur am Spieltisch und wartet angespannt, was passiert. Derzeit sind sowieso schon alle unterHochspannung, auch die, welche um ihren Arbeitsplatz bangen müssen. Bald wird sich das Tor zur Hölle öffnen und manche werden nur hineinschauen, viele… Read more »

Volle Zustimmung. Guter Hinweis, dass der Erwerb von Grundstücken verschiedenster Art auch Arbeit mit sich bringen würde … und daher von nicht vorausschauenden Zockern vermieden wird.

Den Schlusssatz haben sie ja nett und kernig formuliert. Ist natürlich vollkommen zutreffend!